Oportunidades para la industria de maquinaria en México en 2024

Directivos de la industria manufacturera planean realizar algún tipo de inversión en maquinaria y equipo para la producción, bienes inmuebles y mobiliario y equipo de oficina, durante los siguientes doce meses.

#inteligencia-de-negocios

Según el INEGI, el rubro de maquinaria y equipo, tanto nacional como importado, creció 0.9 % en agosto de 2023, con datos ajustados por estacionalidad. En tanto que, a tasa anual y con series desestacionalizadas, el crecimiento fue de 15.9 %.

De acuerdo con el Reporte sobre las Economías Regionales del segundo trimestre de 2023, elaborado por el Banco de México, directivos de la industria manufacturera revelaron que planean realizar algún tipo de inversión en maquinaria y equipo para la producción, bienes inmuebles y mobiliario y equipo de oficina, durante los siguientes doce meses.

“En relación con las expectativas de inversión en activos fijos para los próximos doce meses, el índice aumentó respecto del trimestre previo en la región norte. Asimismo, en todas las regiones de México, los índices continuaron por arriba de sus niveles registrados al cierre de 2019, con excepción de la región centro-norte, donde dicho índice registró un nivel similar a esa referencia”, refiere el documento.

Contenido destacado

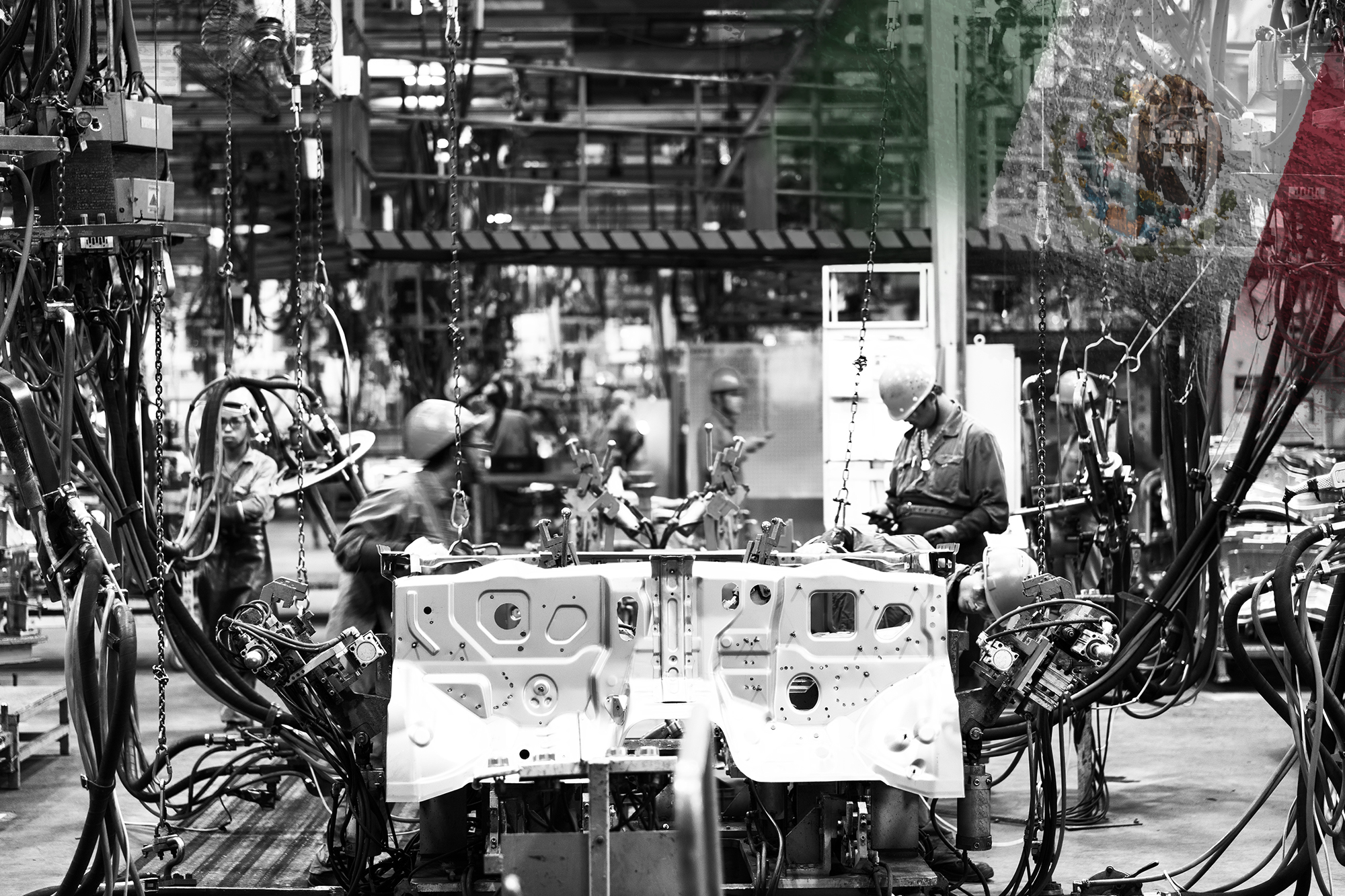

De esta manera, los directivos señalaron que entre los principales factores que continuarían impulsando esta actividad se encuentran el flujo sostenido de inversión extranjera directa, la continuidad del proceso de relocalización (nearshoring) y el mejor funcionamiento de las cadenas de suministro, lo cual, en conjunto, fortalecerá la exportación de bienes manufactureros.

El reporte añade que el crecimiento de las exportaciones de bienes manufactureros, a su vez, impulsaría la construcción de nuevas plantas y parques industriales.

Cabe señalar que, de acuerdo con datos del Instituto Nacional de Estadística y Geografía (INEGI), hasta agosto de 2023, el rubro de Maquinaria y Equipo —de origen nacional e importado— aumentó 0.9 % con datos ajustados por estacionalidad, en tanto que a tasa anual y con series desestacionalizadas creció 15.9 %.

El impacto del nearshoring en la industria manufacturera mexicana

Luciano Diorio, director general del Grupo Hi-Tec, dijo que están viendo en el norte del país un impacto muy fuerte debido al nearshoring.

“Nuestros clientes reciben mucha más demanda, que antes se iba a China. Hoy Estados Unidos quiere fabricar más cerca y México tiene una ubicación privilegiada. Eso está creciendo muchísimo y tratamos de apoyar el crecimiento de nuestros clientes con distintas soluciones”, indicó Diorio.

En ello coincide Juan Oetling, director general de Intermaq, quien refirió que han tenido buenos resultados debido al nearshoring.

“Para nosotros ha sido hasta el momento muy positivo. Traemos muchos proyectos, muchas compañías grandes, nuevas, interesadas en adquirir nuestros equipos, servicios, etcétera”, señaló.

Por su parte, Alfredo Nevarez, director general de Protecnic, dijo que con la llegada de nuevas empresas a México, los talleres no tienen que limitarse a ciertos aspectos de proveeduría.

“Me gustaría que todos los talleres trabajemos para tener las últimas tecnologías. Es la meta más grande. Los talleres deben buscar no solo la mejor tecnología en maquinaria, sino lo mejor en procesos, que incluyen sujeción y medición, entre otros. Deben tener lo mejor a escala mundial”, señaló Nevarez.

En este sentido, Irma León, presidenta de la Comisión Pyme de la Cámara de la Industria de la Transformación de Nuevo León (CAINTRA), dijo que con la llegada del nearshoring se plantean nuevos retos para las empresas que busquen incorporarse a las cadenas de valor de las grandes industrias, en las que la automatización y digitalización de procesos se convertirán en ventajas competitivas para volverlas más eficientes.

“Una de las características destacadas de las pequeñas y medianas empresas es su adaptabilidad al entorno. A raíz de la pandemia, muchos procesos de digitalización se aceleraron y las pymes fueron protagonistas de esos cambios al adoptar la tecnología en sus procesos”, señaló León.

Finalmente, Carlos Mortera, director para América Latina de la AMT, dijo que las empresas deben estar preparadas y trabajar en la actualización de su tecnología, un aspecto clave debido a los cambios en la cadena de suministro.

“En los próximos diez años el piso de manufactura va a cambiar radicalmente con la incorporación de la realidad virtual, de gemelos digitales, de manufactura aditiva, entre otros”, puntualizó Mortera.

Incentivos fiscales y financiamiento para la modernización industrial

Es importante señalar que en meses pasados, Nacional Financiera (Nafin) y el Banco Nacional de Comercio Exterior (Bancomext) lanzaron un programa para modernización de maquinaria que tiene como objetivo aprovechar las ventajas asociadas al nearshoring, así como incrementar la productividad y competitividad de las empresas.

Las pymes podrán acceder a financiamiento para la adquisición y, o, reemplazo de equipo obsoleto por equipo nuevo, que les permita generar ahorros en el consumo de energía. Con ello se incentiva el financiamiento en sectores que tienen un alto impacto en la base industrial nacional, en el desarrollo económico y la generación de empleos, así como una mayor efectividad en la inversión.

De igual manera, el año anterior el gobierno de México expidió un decreto para intensificar las inversiones dentro del país, tanto nacionales como internacionales, en respuesta a la creciente tendencia de nearshoring.

Este decreto incluye incentivos fiscales, diseñados específicamente para empresas interesadas en trasladar o ampliar sus operaciones en México, con enfoque en diez sectores altamente exportadores de nuestro país.

Los incentivos fiscales presentados en el decreto se centran en dos aspectos esenciales. El primero es una deducción acelerada para inversiones, que les permite a las empresas en los sectores de alta tecnología e investigación y desarrollo reducir sus bases imponibles a una tasa del 56 al 89 % durante un año. Este incentivo está diseñado para aumentar la liquidez de las empresas y fomentar la reinversión.

El segundo es una deducción adicional del 25 %, que se aplicará durante tres años para cubrir los costos asociados con la capacitación del personal.

Algunos ejemplos de los porcentajes que se podrán aplicar para las inversiones incluyen la deducción del 89 % para maquinaria y equipo destinados directamente a la investigación de nuevos productos o desarrollo de tecnología en el país.

El 76 % en la fabricación de maquinaria y equipo dedicado al diseño, fabricación, manufactura, ensamble, realización de pruebas y embalaje de componentes electrónicos y semiconductores, así como el 89 % para dados, troqueles, moldes y herramentales.

Análisis de la importación de centros de mecanizado en México

De acuerdo con información del Banco de México, el valor acumulado de las importaciones de centros de mecanizado en el periodo enero-septiembre de 2023 fue de 362,281,187.73 dólares.

Asimismo, las cifras refieren que durante 2022 el valor de las importaciones de centros de mecanizado fue de 362,524,468.26 dólares, lo que representó un incremento de 8.7 % en relación con 2021, cuando el valor de las importaciones fue de 333,522,295.31 dólares.

Cabe señalar que solo en el periodo enero-septiembre de 2023, las cifras de importación de centros de mecanizado casi igualaron a las cifras de importación de todo 2022.

Se destaca que durante 2022 las entidades federativas con mayores importaciones de estos equipos fueron Nuevo León con 69.3 millones de dólares, Querétaro con 49.8 millones de dólares, Estado de México con 45.7 millones de dólares, Guanajuato con 43.8 millones de dólares y Coahuila con 32.9 millones de dólares.

Los principales países de donde se importaron dichos equipos fueron Japón con 94.7 millones de dólares, Alemania con 73.7 millones de dólares, Estados Unidos con 71.9 millones de dólares, China con 40.6 millones de dólares y Corea del Sur con 28.4 millones de dólares.

Tendencias en la importación de rectificadoras en México

En el caso de la importación de máquinas de rectificar superficies planas, para metal, en las que la posición de la pieza pueda reglarse en uno de los ejes con una precisión >= 0.01 mm, de control numérico, alcanzó un valor de 5,183,855.35 millones de dólares en el periodo enero-septiembre de 2023.

Asimismo, en 2022 el valor de la importación de estos equipos fue de 10,176,544.71 millones de dólares, lo que representó un aumento de 64.6 % en relación con 2021, cuando el valor de la importación de estos equipos fue de 6,182,620.73 millones de dólares.

Hasta 2022, las entidades federativas con más importaciones de estos equipos fueron Querétaro con 1.62 millones de dólares, Sonora con 1.45 millones de dólares, Guanajuato con 1.32 millones de dólares, Ciudad de México con 1.11 millones de dólares y Tamaulipas con 1 millón de dólares.

México importó estos equipos principalmente de Alemania con 3.81 millones de dólares, Estados Unidos con 2 millones de dólares, Japón con 1 millón de dólares, Taiwán con 926 mil dólares y Suiza con 666 mil dólares.

Por otra parte, en el periodo enero-septiembre de 2023, la importación de máquinas de rectificar superficies planas, para metal, en las que la posición de la pieza pueda reglarse en uno de los ejes con una precisión >= 0.01 mm, de control no numérico, alcanzó un valor de 3,609,790.93 millones de dólares.

Las cifras detallan que en 2022 el valor de la importación de estos equipos fue de 5,938,512.29 dólares, lo que representó un aumento de 30.07 % en relación con 2021, cuando el valor de la importación de estos equipos fue de 4,565,692.81 dólares.

Las entidades federativas que más importaron estos equipos en 2022 fueron Nuevo León con 1.95 millones de dólares, Jalisco con 1.43 millones de dólares, Puebla con 392 mil dólares, Querétaro con 372 mil dólares y Tamaulipas con 330 mil dólares.

Los principales orígenes comerciales de estas máquinas fueron Taiwán con 2.4 millones de dólares, Estados Unidos con 2.04 millones de dólares, China con 361 mil dólares, Tailandia con 281 mil dólares y Corea del Sur con 81.6 mil dólares.

Respecto a la importación de las demás máquinas de rectificar para metal, en las que la posición de la pieza pueda reglarse en uno de los ejes con una precisión >= 0.01 mm, de control numérico (Exc. máquinas de rectificar superficies planas y máquinas para acabar engranajes), tuvo un valor de 23,438,491.12 dólares en el periodo enero-septiembre de 2023.

Cabe señalar que en 2022 el valor de la importación de estos equipos fue de 66,880,995.18 dólares, lo que significó un crecimiento de 135.48 % en relación con 2021, cuando el valor de la importación fue de 28,401,675.15 dólares.

Las entidades federativas con más importaciones de estos equipos en 2022 fueron Puebla con 31.1 millones de dólares, Querétaro con 12.1 millones de dólares, Ciudad de México con 5.19 millones de dólares, Estado de México con 4.43 millones de dólares y Coahuila con 3.38 millones de dólares.

México importó estos equipos principalmente de China con 21.6 millones de dólares, Alemania con 8.37 millones de dólares, Italia con 7.59 millones de dólares, Estados Unidos con 7.45 millones de dólares y Japón con 6.8 millones de dólares.

Finalmente, la información del Banco de México indica que de enero a septiembre de 2023 el valor de la importación de las demás máquinas de rectificar para metal, en las que la posición de la pieza pueda reglarse en uno de los ejes con una precisión >= 0.01 mm, de control no numérico (Exc. máquinas de rectificar superficies planas y máquinas para acabar engranajes) fue de 6,276,106.49 dólares.

En 2022, el valor de la importación de estos equipos fue de 16,638,681.22 dólares, lo que representó un incremento de 97.98 % en relación con 2021, cuando el valor de la importación fue de 8,404,067.45 dólares.

Las entidades federativas que más importaron estos equipos en 2022 fueron Querétaro 2.8 millones de dólares, Estado de México con 2.71 millones de dólares, Tamaulipas con 1.47 millones de dólares, Nuevo León 928 mil dólares y Puebla con 759 mil dólares.

México importó estas máquinas principalmente de Japón con 3.9 millones de dólares, Estados Unidos con 3.75 millones de dólares, Alemania con 999 mil dólares, Taiwán con 631 mil dólares y China con 365 mil dólares.

Importación de tornos en México

En cuanto a los tornos (incluidos los centros de torneado) que trabajen por arranque de metal, el Banco de México detalla que de enero a septiembre de 2023 el valor de las importaciones de estos equipos fue de 197,216,462.28 dólares.

Las cifras refieren que en 2022 el valor de las importaciones de estos equipos fue de 258,288,308.65 dólares, lo que representó un crecimiento de 47.95 % en relación con 2021, cuando el valor de la importación fue de 174,577,179.95 dólares.

Es importante señalar que durante 2022 las entidades federativas con mayores importaciones de estos equipos fueron Coahuila con 62.7 millones de dólares, Nuevo León con 34.4 millones de dólares, Guanajuato con 29.3 millones de dólares, Querétaro con 20 millones de dólares y Estado de México con 19.5 millones de dólares.

Asimismo, México importó estas máquinas principalmente de China con 71.4 millones de dólares, Japón con 62.1 millones de dólares, Estados Unidos con 31.7 millones de dólares, Corea del Sur con 28.5 millones de dólares y Taiwán con 21.6 millones de dólares.

Importación de electroerosionadoras

La información del Banco de México indica que el valor acumulado de las importaciones de electroerosionadoras en el periodo enero-septiembre de 2023 fue de 13,298,071.45 dólares.

Cabe señalar que en 2022 el valor de las importaciones de estos equipos fue de 26,883,557.99 dólares, lo que representó un incremento de 60.71 % en comparación con 2021, cuando el valor de las importaciones fue de 16,727,645.88 dólares.

Las entidades federativas que más importaron estos equipos en 2022 fueron Querétaro con 8.87 millones de dólares, Chihuahua con 3.82 millones de dólares, Nuevo León con 2.51 millones de dólares, Estado de México con 2.25 millones de dólares y Guanajuato con 2.12 millones de dólares.

Estos dispositivos se importaron principalmente de países como Tailandia con 5.2 millones de dólares, Taiwán con 4.77 millones de dólares, China con 4.41 millones de dólares, Singapur con 4.25 millones de dólares y Alemania con 2.35 millones de dólares.

CONTENIDO RELACIONADO

-

Mesas magnéticas optimizan la electroerosión en producción de piezas complejas

Evolución en Moldes venía asumiendo varios retos para el mejoramiento de sus procesos de manufactura de componentes complejos para sus moldes. La aplicación de mesas magnéticas optimizó el mecanizado por electroerosión y mejoró sus tiempos de entrega.

-

El auge global de máquinas-herramienta continúa, excepto en China

La última Encuesta Mundial de Máquinas-Herramienta muestra que los principales países se mueven en direcciones separadas.

-

COVID-19: Proveedor metalmecánico en México fabrica mascarilla en tiempo récord

Langer México hizo una mascarilla protectora reutilizable en tiempo récord, utilizando el software CAD adecuado, además de máquinas de 5 ejes de alto rendimiento y electroerosionadoras de ultra-alta velocidad.