Moldes y troqueles en México en 2023: crecimiento y oportunidades

Descubra el valor y crecimiento de la industria de moldes en México, los retos que enfrentan los molderos y cómo la innovación y la tecnología están impulsando el sector.

La Asociación Mexicana de Manufactura de Moldes y Troqueles afirma que la industria de moldes y troqueles en México tiene aproximadamente un valor de 5,000 millones de dólares, de los cuales alrededor de 2,000 millones son para moldes de inyección de plásticos.

En cuanto a la producción, y apoyado en una investigación de campo del Tec. de Monterrey, el Clúster de Herramentales señala que México produce 450 millones de dólares en cuatro tipos de herramentales: moldes de plástico, troqueles, moldes de fundición, aditamentos y fixtures.

Contenido destacado

Las cifras en detalle

El seCTOR de moldes y troqueles en cifras

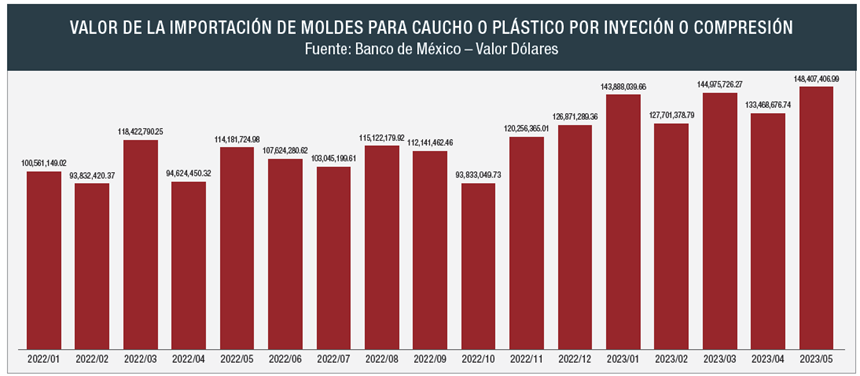

De acuerdo con cifras del Cubo de Información de Banco de México, en 2022 la importación de moldes para caucho o plástico por inyección o compresión creció 0.32 % al pasar de 1,296,318,121 dólares en 2021 a 1,300,516,361 dólares en 2022.

En este sentido, de enero a mayo de 2023, el valor de la importación de este tipo de moldes fue de 698,441,228.45 dólares, lo que muestra una tendencia de crecimiento en relación con el mismo periodo del año anterior.

Data México refiere que los estados que más importaron estos moldes en 2022 fueron Nuevo León (205 millones de dólares), Baja California (148 millones de dólares), Querétaro (148 millones de dólares), Tamaulipas (115 millones de dólares) y Chihuahua (111 millones de dólares).

En 2022 México importó estos moldes, principalmente de China (458 millones de dólares), Estados Unidos (333 millones de dólares), Corea del Sur (123 millones de dólares), Canadá (106 millones de dólares) y Alemania (50.3 millones de dólares).

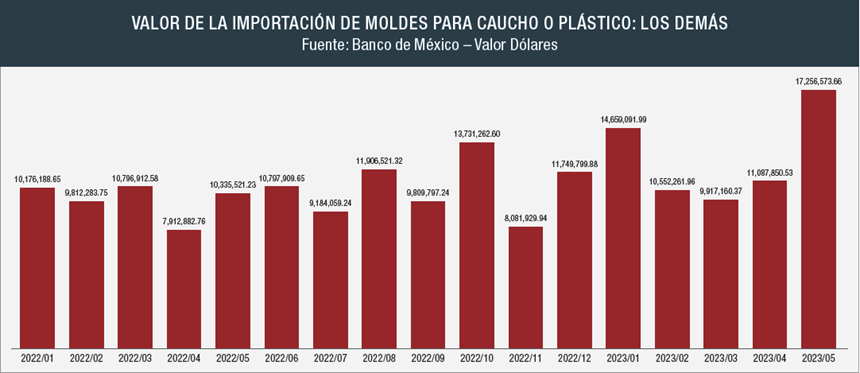

En el caso de los Moldes para caucho o plástico: Los demás, el valor de la importación en 2022 fue de 124,802,068.84 dólares, mientras que en el periodo enero-mayo de 2023 el valor de la importación fue de 63,472,938.51 dólares, también con una tendencia de crecimiento en relación con el mismo periodo de 2022.

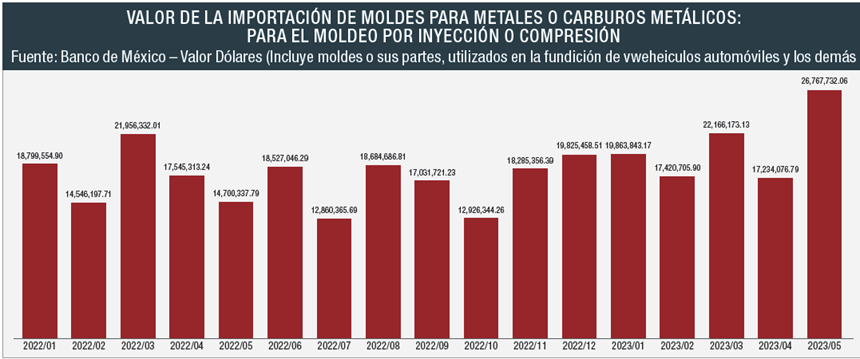

Por su parte, los Moldes para metales o carburos metálicos: para el moldeo por inyección o compresión tuvieron un valor de importación en 2022, de 205,688,714.84 dólares; entre tanto, en el periodo enero-mayo de 2023 el valor de las importaciones fue de 103,452,531.05 dólares, y mostró una tendencia de crecimiento en relación con el mismo periodo del año anterior.

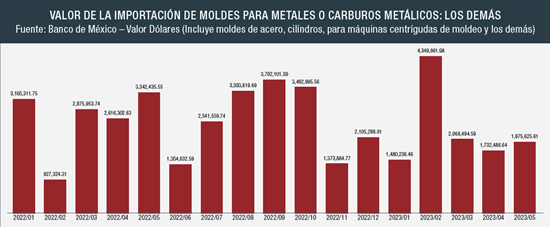

Asimismo, el valor de la importación de los Moldes para metales o carburos metálicos: Los demás, en 2022 fue de 30,891,409.73 dólares, mientras que en el periodo enero-mayo de 2023 el valor de la importación fue de 11,606,805.28 dólares.

En cuanto a los Útiles de embutir, estampar o punzonar intercambiables (stamping and punching tooling-dies), en 2022 el valor de las importaciones fue de 678,055,056.11 dólares, lo que representó un incremento de 5.96 % en relación con 2021, cuando el valor de las importaciones fue de 639,938,852 dólares.

El sector de moldes mexicano debe encaminarse cada vez más hacia la innovación y mantenerse actualizado con las últimas tendencias tecnológicas.

Cabe señalar que de enero a mayo de 2023 el valor de la importación de Útiles de embutir, estampar o punzonar intercambiables (stamping and punching tooling-dies) fue de 464,107,110.85 dólares, lo que ha significado un crecimiento de 71.3 % en relación con el mismo periodo de 2022, cuando el valor de la importación fue de 270,935,011.23 dólares.

De acuerdo con información de Data México, en 2022 los estados con mayor importación de estos dispositivos fueron Nuevo León (176 millones de dólares), Coahuila (87.2 millones de dólares), Querétaro (75.3 millones de dólares), Guanajuato (56.2 millones de dólares) y San Luis Potosí (42.1 millones de dólares).

Asimismo, en 2022 México importó Útiles de embutir, estampar o punzonar intercambiables (stamping and punching tooling-dies) de China (182 millones de dólares), Estados Unidos (167 millones de dólares), Corea del Sur (163 millones de dólares), Japón (51.4 millones de dólares) y Canadá (36.3 millones de dólares).

Ideas para fortalecer la industria de moldes y troqueles

Eduardo Medrano, presidente honorario de AMMMT, Istma Américas y Makino México, señaló que la asociación ha trabajado en lograr que exista un reconocimiento de las capacidades de manufactura y servicios alrededor de los moldes y troqueles en México.

“Hoy, a casi diez años de la formación de la asociación, vemos un sector emergente, sólido, que va creciendo, que va adquiriendo capacidades y se vuelve más pertinente, precisamente para este sector de manufactura”, comentó Medrano.

Refirió que esta industria en México es necesaria y que la asociación ha formado ese camino en el que reitera su relevancia y, particularmente, con empresarios mexicanos, que componen casi el 85 % de las 550 empresas que hay en México.

Al respecto, Juan Manuel Benavente, presidente en AMMMT, refirió que la industria de moldes está lejos de ser estática.

“Los moldeadores enfrentamos constantemente nuevos desafíos, lo que nos impulsa a evolucionar nuestro conocimiento y adoptar tecnologías de herramientas emergentes, materiales y tendencias. Este enfoque proactivo garantiza que fabriquemos productos que no solo superen a la competencia, sino que también sean altamente rentables para los fabricantes”, detalló Benavente.

El directivo puntualizó que es clave abrazar la innovación y mantenerse actualizados con las últimas tendencias: “Las empresas del sector reconocen que la mejor forma de crecer, de adquirir conocimiento, compartir datos, comprar maquinaria, es hacerlo junto con quienes se consideran socios”.

Refirió que, como asociación justamente buscan tener el contacto directo con los fabricantes de máquinas: “Es un sector que está en desarrollo y hace falta que los jugadores actuales y los que vienen tengan maquinaria, tecnología de punta y aprovechar las plataformas de capacitación”, señaló Benavente.

Por su parte, Carlos Mortera, director de la Asociación de Tecnología para la Manufactura (AMT) para México y Latinoamérica, dijo que una de las industrias en las que la demanda no está satisfecha en México es la de moldes, troqueles y herramentales.

“El mercado tiene mucho que crecer, ese mercado es muy atractivo y es más fácil de atacar que un mercado que ya está sobresaturado. Entonces, creemos que hay la oportunidad de trabajar juntos en esos sistemas de gestión mejorados”, indicó Mortera.

El directivo refiere que durante los últimos años se ha llevado a cabo un esfuerzo concertado para fortalecer esta industria.

“La base de clientes que buscan moldes y troqueles se encuentra en el norte, centro y occidente del país, compañías que buscan cambiar su proveedor a uno doméstico. Por ejemplo, los importantes clústeres de dispositivos médicos localizados al norte y noroeste de México buscan crecer su producción e incrementar el contenido de las partes producidas en los próximos años”, señaló.

Mortera agregó que la mayoría de los OEM en las diferentes industrias se acercan a asociaciones como la AMMMT, para ampliar las competencias y fortalecer la cadena.

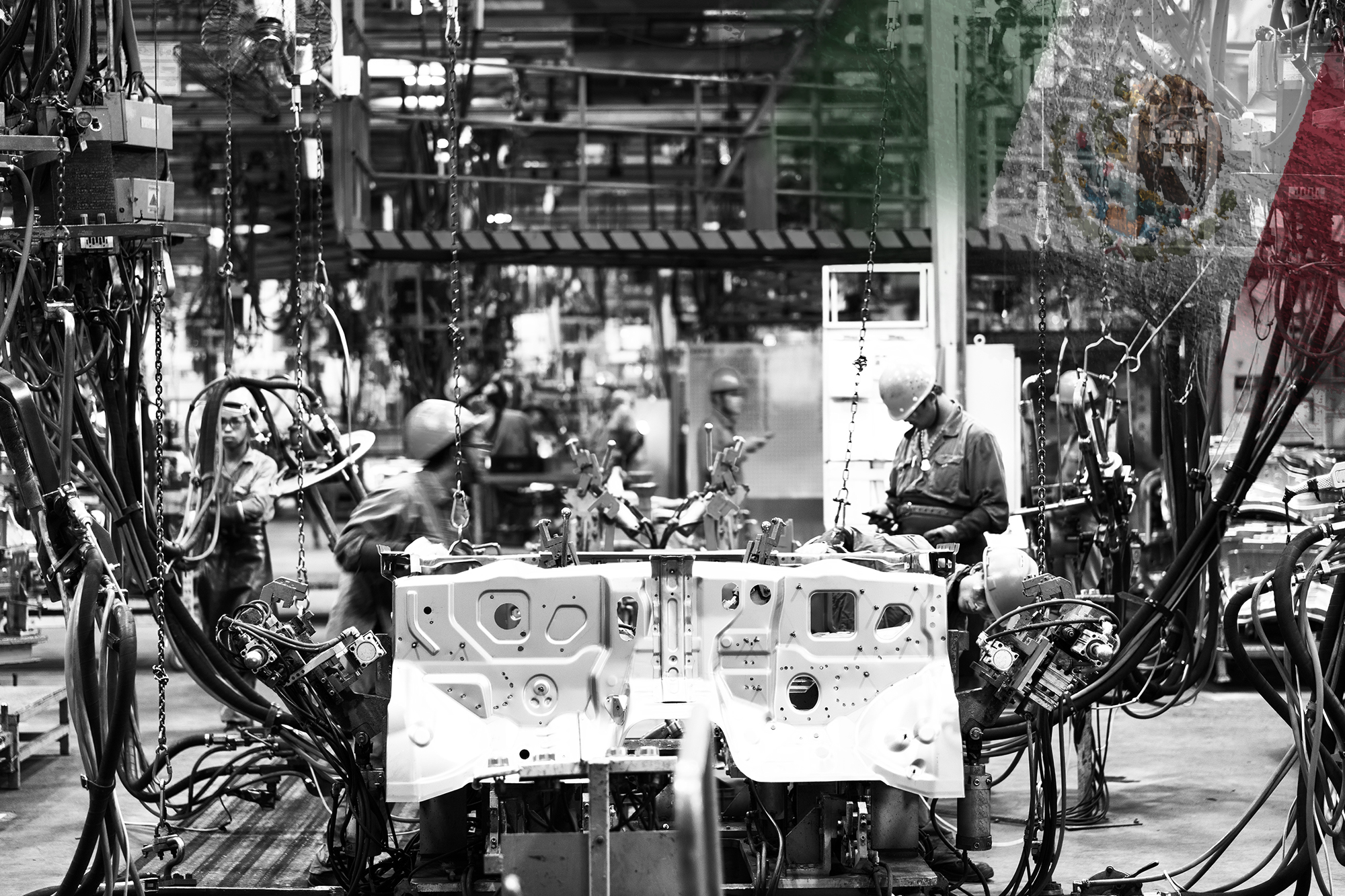

Industria de moldes y troqueles, de la mano con la industria automotriz

Recientemente, la AMMMT y la Industria Nacional de Autopartes (INA) firmaron un convenio de colaboración con el objetivo de fortalecer ambas industrias mediante diversas estrategias de desarrollo de nuevas oportunidades de negocio.

El convenio tiene como objetivo generar sinergia para impulsar el sector de moldes, crear un ecosistema regional y sustituir importaciones, con el fin de depender menos de la industria asiática.

Juan Manuel Benavente dijo que la industria de moldes y troqueles está lista para hacer mancuerna con la industria de autopartes, con el propósito de generar condiciones ideales de inversión tecnológica para impulsar el crecimiento.

Cabe señalar que hasta el primer trimestre de 2023 en México se produjeron 1,892,635 vehículos ligeros, lo que representó un incremento de 13.92 % con respecto al mismo periodo de 2022.

Entre tanto, la producción de autopartes en México durante 2022 superó los 107,000 millones de dólares, que representaron un crecimiento del 13 % con respecto al año previo.

En este sentido, Armando Cortés, director general de INA, dijo que el sector de autopartes en México se encuentra a la vanguardia tecnológica, y que sus empresas son sometidas a rigurosos controles de calidad y metodologías de producción complejas. Este compromiso con la excelencia ha ubicado a México como el cuarto productor de autopartes en el mundo, solo superado por China, Estados Unidos y Japón.

El directivo refirió que una tendencia importante es el auge de los vehículos eléctricos, que durante 2022 tuvo un crecimiento de 8.5 % comparado con el año previo.

“Esta transición tecnológica tiene importantes implicaciones para la industria de autopartes, que ahora debe producir más componentes electrónicos en lugar de mecánicos. Existen oportunidades para el desarrollo tecnológico en el país; por ejemplo, los herramentales, considerados vitales para la producción de vehículos, se importan en su mayoría”, indicó Cortés.

Ante este escenario, el Banco Nacional de Comercio Exterior (Bancomext) puso en marcha un nuevo programa de financiamiento, que ofrece líneas de crédito para cubrir las necesidades de capital de trabajo, principalmente de las pymes proveedoras del sector automotriz.

El esquema de apoyo financiero tiene como objetivo atender las necesidades de herramentales y de fabricación de moldes.

El nuevo esquema se suma a la serie de esfuerzos que el banco ha puesto en marcha para ayudar a las empresas del sector y que aprovechen los beneficios que ofrece el llamado nearshoring.

Roberto Revilla, director de desarrollo empresarial y asistencia técnica de Bancomext, explicó que este nuevo programa de financiamiento tiene ventajas importantes para las empresas proveedoras de la industria automotriz, como el contar con tasas de interés competitivas frente a las que hay en el mercado, así como el que el financiamiento es a largo plazo, lo que representa una diferencia relevante frente a lo que ofrecen los bancos comerciales.

“Se trata de apoyar las necesidades de capital de trabajo para la producción, importación de insumos, inventarios y ventas a plazo, considerando también el financiamiento para moldes y herramentales”, explicó Revilla.

En este sentido, otra iniciativa fue la de la Secretaría de Economía de Nuevo León, que realizó una convocatoria para presentar proyectos que contribuyeran a incrementar la integración de las pymes a las cadenas productivas, a través de la sustitución de importaciones.

La información refiere que en total se recibieron 27 propuestas por un monto de 86.62 millones de pesos, en las que 35 empresas tractoras apoyaban a 150 pymes para desarrollar proyectos de proveeduría que sustituyeran importaciones.

Luego del proceso de evaluación salieron beneficiados seis proyectos por un monto 23 millones de pesos. Las propuestas fueron presentadas por intermedio de nueve clústeres y dos cámaras empresariales, entre las que se destacan el Clúster de Herramentales, el Clúster Automotriz y el Clúster de Biotecnología (los tres presentaron 19 de las 27 propuestas).

“Estamos seguros de que esta iniciativa ayudará a que las pymes, que representan más del 99 % de las unidades económicas del estado, se integren a las cadenas productivas para fomentar su crecimiento”, indicó Iván Rivas, secretario de Economía estatal.

Retos y oportunidades para la industria de moldes y troqueles

De acuerdo con Alfonso Peña, director general del Clúster de Herramentales, los principales retos para el sector de herramentales en México incluyen la renovación tecnológica, principalmente de las pymes.

“Desgraciadamente hay un atraso dentro de nuestras empresas de nueva tecnología y esto implica que fabriquen el molde o el troquel en mayor tiempo, lo que nos hace menos competitivos que otras regiones”, indicó.

Señaló que otro reto es profesionalizar e institucionalizar las empresas: “Me refiero a que típicamente son empresas familiares, por lo que la primera generación debe dejar todo en orden para la sucesión a la siguiente”.

Otro reto, indicó, es la integración de centros de investigación.

“El sector de herramentales no es tan llamativo como, por ejemplo, el sector aeroespacial; sin embargo, si comparamos esta industria con lo que representa la industria aeroespacial, más o menos tienen el mismo valor”, precisó.

Peña señaló otro reto: que las empresas puedan participar en diferentes clústeres, cámaras y asociaciones para buscar cómo mejorar la productividad y competitividad del sector.

“El último reto, y el más importante, es el desarrollo de personal especializado. Puedo decir que en México no existen programas. Nosotros, el clúster, empezamos a desarrollarlos pero, por ejemplo, no existe Diseño de troqueles o Diseño de moldes de plástico o Diseño de moldes de fundición o Diseño de aditamentos. Y en un nivel más técnico, no hay programas de Mantenimiento y ajuste de moldes o Mantenimiento y ajuste de troqueles”, explicó.

En este contexto, Juan Benavente indicó que desde la AMMMT ya se trabaja con escuelas a escala nacional en relación con la falta de técnicos en la industria.

“Tenemos un plan de trabajo para atraer o desarrollar tecnología en México que sea, por así decirlo, asequible para todas las empresas. Queremos poder ofrecerles a todos los que proyectan un cambio de maquinaria, un plan o alguna forma de que esto se logre”, añadió.

Al respecto, Peña indicó que desde el Clúster de Herramentales apuestan por una línea estratégica que tiene el gran objetivo de capacitar a técnicos especializados y certificados.

“Vemos el tema de la capacitación desde dos perspectivas: la primera, capacitar a las nuevas generaciones de técnicos. Hemos graduado a técnicos en mecanizado y a técnicos en herramentales, según el modelo dual alemán”, indicó Peña.

La segunda perspectiva es la capacitación de los técnicos de las empresas: “Desde 2020 el clúster es entidad de certificación de acreditación del CONOCER, entidad del gobierno federal que certifica oficios”.

Peña indicó que por ahora tienen cuatro estándares: uno en Diseño de troqueles, otro en Diseño de moldes, otro en Diseño de aditamentos de ensamble y el último en Fabricación de aditamentos.

Respecto a las principales oportunidades para la industria, Peña explicó que una de las más importantes es la sustitución de importaciones.

“Además, hay que seguir aprovechando la ventaja que tenemos con Estados Unidos para exportar herramentales hechos en México. Y, definitivamente, aprovechar la mano de obra joven mexicana, desarrollar sus conocimientos y habilidades para el diseño, fabricación y mantenimiento de herramentales”, explicó Peña.

Otra de las oportunidades es poder unir capacidades de manufactura entre las empresas de la industria para realizar alianzas y así acceder a proyectos más grandes.

Finalmente, señaló que para las empresas consumidoras de herramentales, la principal oportunidad es el desarrollo de proveeduría.

CONTENIDO RELACIONADO

-

COVID-19: INEGI revela impacto sobre actividad económica y mercado laboral en México

De las empresas mexicanas incluidas en el estudio (ECOVID-IE), poco más de la mitad implementaron paros técnicos como medida de prevención, 93.2 % registró al menos un tipo de afectación y la mayoría priorizó el no despido de personal sobre la reducción de remuneraciones y/o prestaciones.

-

Sistemas innovadores de sujeción para electroerosión y mecanizado de tres ejes

Con el propósito de aumentar el índice de ocupación de máquinas en el taller, este fabricante de moldes adaptó un dispositivo de sujeción en sus máquinas de tres ejes y su electroerosionadora de penetración para aumentar la flexibilidad de sus equipos y ser más competitivo.

-

Con software CAM, Molrio optimiza sus servicios para la industria llantera en México

Esta empresa de Guadalajara presta servicios a los fabricantes de llantas en México, gracias a su experiencia en la manufactura y reparación de moldes. En el camino por mejorar sus procesos de maquinado en cinco ejes, un software CAM fue clave para optimizar sus tiempos de producción y entrega.