Industria aeroespacial: reestructuración de las cadenas de proveeduría

El nearshoring y los cambios en las cadenas de proveeduría son los factores más relevantes que han permitido el resurgimiento de la producción en la industria aeroespacial mexicana.

La industria aeroespacial debe aprovechar el nearshoring para desarrollar una cadena de proveeduría en el país, de alto valor integrado, de conocimiento técnico específico y que promueva el desarrollo de tecnología.

De acuerdo con Luis Lizcano, presidente ejecutivo de la Federación Mexicana de la Industria Aeroespacial (FEMIA), en el sector hay una tendencia importante, por parte de los OEM y de los T1, de reestructurar sus cadenas de proveeduría para bajar la dependencia de proveedores asiáticos, en específico de China.

“La reestructura de la cadena de suministro abre oportunidades para que empresas nuevas y empresas de México tengan la oportunidad de formar parte de ella. Precisamente, se trata de buscar eliminar el proveedor único”, indicó Lizcano.

Contenido destacado

Refirió que esto es el tan mencionado nearshoring: “La palabra se ha puesto de moda, pero en realidad eso es lo que han venido haciendo en México industrias como la automotriz y la aeroespacial desde hace mucho tiempo”, señaló Lizcano.

El directivo detalló que este concepto se basa en estar cerca de los proveedores, de los clientes y de los centros de manufactura.

“El nearshoring ha tomado auge por dos aspectos: la entrada del vigor del T-MEC, y el tema geopolítico, es decir, la situación de las tensiones entre Estados Unidos y Asia”, indicó Lizcano.

El presidente ejecutivo de FEMIA dijo que México debe aprovechar su posición geográfica: “Sin duda, se tienen ventajas al pertenecer al bloque económico de Norteamérica conformado por Estados Unidos y Canadá. Esto nos genera oportunidades, pero tienen fecha de caducidad”.

Refirió que México compite contra todo mundo y que la oportunidad por cuestión de cercanía no va a asegurar el negocio.

“Necesitamos tener los costos adecuados. A final de cuentas, todos los paquetes de trabajo se consiguen en competencia con Asia y con países como Turquía o Marruecos. Es decir, la competencia sigue siendo global y tenemos la ligera ventaja de estar cerca”, señaló Lizcano.

Al respecto, Carlos Robles, presidente de FEMIA, dijo que la industria aeroespacial debe aprovechar el nearshoring para desarrollar una cadena de proveeduría en el país, de alto valor integrado, de conocimiento técnico específico y que promueva el desarrollo de tecnología y talento de la industria.

Los directivos de FEMIA concuerdan en que es importante mantener un plan estratégico como país, seguir el trabajo en conjunto y continuar viendo a Norteamérica como un bloque geoeconómico que está potencializando a México para poder captar la relocalización de empresas.

En este sentido, Luis Lizcano puntualizó que las cadenas de proveeduría del sector aeroespacial son muy complejas y las comparó con las cadenas de proveeduría de la industria automotriz.

Distribución geográfica industria aeroespacial.

“En la industria automotriz hay una experiencia probada, una madurez importante en nuestro país. Por ejemplo, en cuanto a las cadenas de proveeduría, un automóvil tiene más o menos entre 60,000 y 80,000 números de partes diferentes. En cambio, un avión puede llegar hasta 6,000,000 de números de partes diferentes, con la única diferencia de que el automóvil tiene, además, un volumen importante y una aeronave una producción muy pequeña”, indicó Lizcano.

El directivo detalló que esto abre una cantidad importante de oportunidades en el sector y explicó que, en el caso de las tecnologías metalmecánicas, se están requiriendo maquinados de precisión, acabados superficiales, tratamientos térmicos, forja, fundición y castings.

“Dentro de la cadena de valor agregado también necesitamos las nuevas tecnologías 4.0 para, precisamente, aprovechar las oportunidades que se plantean en nuestro país en áreas de ingeniería y diseño”, detalló Lizcano.

Panorama de la industria aeroespacial en 2023

“En el sector aeroespacial, por la pandemia, tuvimos una caída importante, dado que dependemos del número de aeronaves que están volando. Y durante la pandemia dejaron de volar los aviones, pues la gente se abstuvo de viajar”, señaló Lizcano.

Afortunadamente, agregó, al superar la pandemia la gente está regresando a viajar: “Hay una reestructura de las cadenas de proveeduría dentro del sector, y México, sin duda, tiene una gran oportunidad para aprovecharlo”.

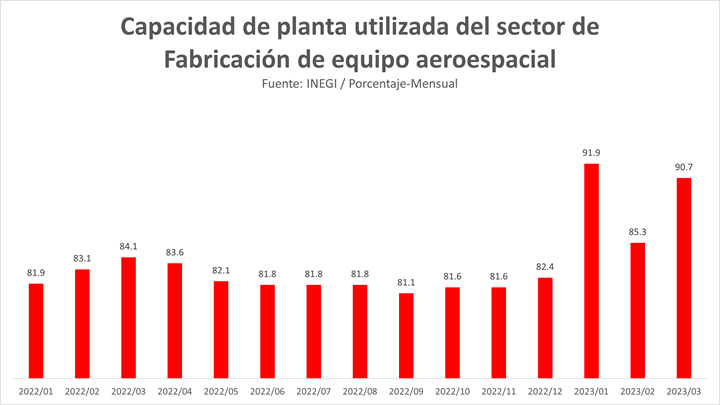

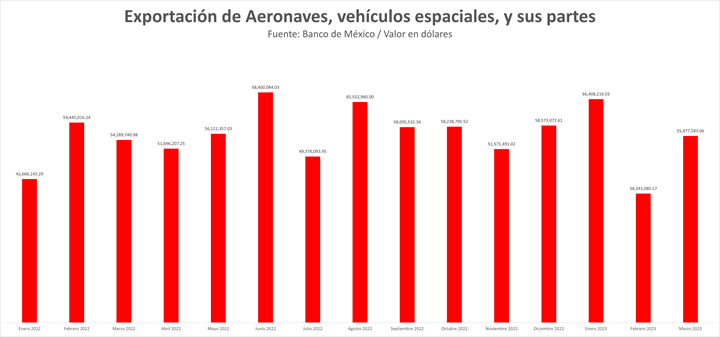

Dijo que durante 2022 la industria aeroespacial tuvo un crecimiento de 20 %, comparado con 2021.

“En 2023 esperamos otra vez un crecimiento de entre 16 y 18 %, lo cual nos va a llevar de regreso a niveles en los que estábamos antes de la pandemia. Estimábamos que esto nos iba a tomar hasta 2025 o 2026, pero es muy probable que en 2023 podamos acercarnos, aunque con la diferencia de que, al reestructurarse las cadenas de proveeduría, este crecimiento va a seguir sostenido como doble dígito”, indicó Lizcano.

Puntualizó que la proyección es que en 2025 se supere la barrera de los 12,000 millones de dólares en exportaciones.

Actividad de la industria aeroespacial en las diferentes regiones de México

De acuerdo con Diego Sinhue Rodríguez, gobernador de Guanajuato, la industria aeroespacial tiene un gran futuro y potencial en la entidad.

“Guanajuato siempre fue reconocido con el sector agrícola, ahora por el automotriz, pero en los próximos años seremos líderes en materia aeroespacial en este país”, indicó el mandatario estatal.

En este sentido, Oscar Rodríguez, presidente del Clúster Aeroespacial del Bajío (BJXAerospace), dijo que en Guanajuato se busca diversificar las pymes ya especializadas en el sector automotriz, hacia el sector aeroespacial.

Por su parte, Juan Antonio Reus, director general de IDEA GTO, aseguró que las empresas que participan en el clúster aeroespacial están haciendo una diferencia desde Guanajuato para la industria en todo México y América Latina.

“La tecnología que hoy implementamos no solo es útil para la industria aeroespacial, puesto que rompe fronteras y propone modelos de solución para otras industrias. Por ejemplo, Guanajuato tiene el primer avión realizado con manufactura y mentefactura guanajuatense”, señaló Reus.

Reus se refiere al avión Halcón II, aeronave 100 % mexicana fabricada en Guanajuato por la empresa Horizontec, que realizó su primer vuelo oficial en 2022.

Halcón II es una aeronave deportiva que se puede utilizar para entrenamiento básico de aviadores, vuelo recreativo y vigilancia aérea de seguridad. El primer mercado objetivo son las escuelas de vuelo.

El presidente de Horizontec, Giovanni Angelucci, reconoció el talento y las habilidades del capital humano local, ya que ingenieros y técnicos de Guanajuato participaron en su diseño y construcción.

“Con este proyecto Guanajuato es punta de lanza en la fabricación de aeronaves en México para el mundo”, dijo Angelucci.

Añadió que con este proyecto la empresa Horizontec genera beneficios como vinculación y promoción de proveedores locales con empresas transnacionales, capacitación y entrenamiento específicos, formación de capital humano especializado, así como impulso al sector aeronáutico de Guanajuato.

En el caso de Chihuahua, en 2023 proyecta la instalación de más de 21 inversiones y expansiones de empresas. Algunas de las más representativas incluyen a GKN, Arnprior Aerospace, Honeywell, VTC West, Jabil, SOFI y BRP.

Entre las inversiones más destacadas y recientes se encuentra la instalación de GKN en Chihuahua. Consta de tres proyectos que además de incorporar equipos y procesos de alta tecnología, permitirán la fabricación y ensamblaje de compuestos complejos para múltiples clientes OEM líderes en la fabricación de aviones ejecutivos.

También trae consigo la generación de 100 nuevos empleos, previa capacitación de personal en Holanda, Reino Unido y Estados Unidos. Asimismo, la generación de una nueva nave industrial de 80,000 pies cuadrados para establecer líneas de montaje.

La inversión fue gestionada por American Industries con el apoyo de FEMIA, INDEX, SIDE, Prodech, el Clúster Aeroespacial, así como las entidades gubernamentales del municipio y estado de Chihuahua.

Por su parte, la empresa Arnprior Aerospace, de capital canadiense, ampliará operaciones en la ciudad de Chihuahua con el objetivo de manufacturar piezas de lámina metálica y pequeños subensambles para diferentes clientes.

La ampliación integra una nueva línea de mecanizado, para lo que se contratarán nuevos empleados y se ampliará la capacidad de introducción de nuevos productos y soporte de proveeduría.

En el caso de Querétaro, Airbus Helicopters invertirá más de 409 millones de pesos para un proyecto de aumento en la producción de su planta ubicada en el municipio de Colón.

Este acuerdo de cooperación proporcionará a Airbus incentivos financieros para mejorar la capacidad industrial de su planta de fabricación en Querétaro. Asimismo, la expansión industrial creará hasta 200 nuevos puestos de trabajo.

El vicepresidente ejecutivo de operaciones de la empresa, Laurent Mazoué, destacó que el proyecto de expansión cubrirá la demanda local y global de los principales clientes de la compañía mediante la incorporación de nuevos equipos con los que se incrementará la producción de puertas para aviones de un solo pasillo, por lo que se prevé pasar de 490 a 828 equipos manufacturados por año.

Asimismo, la Universidad Aeronáutica en Querétaro (UNAQ), en conjunto con la Universidad Politécnica de Querétaro (UPQ) y la Agencia Espacial Mexicana (AEM) firmaron un convenio de colaboración para el diseño, desarrollo, construcción, prueba, lanzamiento y operación de un nanosatélite dentro de la constelación de órbita baja denominada “Constelación Aztechsat”.

Para el desarrollo de este proyecto, la Administración Nacional de Aeronáutica y del Espacio de Estados Unidos (NASA, por su sigla en inglés) proporcionará asesoría técnica y el lanzamiento al espacio a través de la Estación Espacial Internacional.

Por otra parte, la empresa Castle Metals expandió sus instalaciones en Querétaro, con el objetivo de proveer materia prima a las empresas aeronáuticas de la región central.

Entre las capacidades de la empresa se encuentran el corte, tratamientos térmicos, mecanizado, rectificado, pruebas y servicios adicionales. En México, Castle Metals tiene también instalaciones en Santa Catarina, Nuevo León y en Chihuahua.

En el caso de Baja California, el estado cuenta actualmente con 97 compañías de la industria aeroespacial instaladas. Más del 60 % de estas empresas, con certificaciones como NADCAP y AS9100, realiza procesos de diseño, ensamble, manufactura y mantenimiento.

La entidad agrupa empresas como Honeywell, Safran, Collins Aerospace, GKN, Gulfstream, Triumph, Cobham, Eaton, Parker, Ascent Aerospace, Esterline, Hutchinson Aerospace, Tyco, Chromalloy, Lockheed Martin, LMI Aerospace y Bap Aerospace, entre otras.

En este sentido, Grupo Hi-Tec, el Clúster Aeroespacial de Baja California y CECATI 6 firmaron un acuerdo de colaboración para realizar el “Proyecto CNC”, que tiene como objetivo brindar a los estudiantes una capacitación continua integral.

Se trata de la formación de técnicos en el área de mecanizado CNC, que fortalece el desarrollo de competencias con énfasis en los sectores aeroespacial, metalmecánico, electrónico y médico.

Este proyecto beneficiará la industria manufacturera, dada la necesidad que existe de formación de técnicos especializados en el área de CNC.

Proveeduría para la industria aeroespacial en México: caso de Honeywell

“Para el desarrollo de proveeduría, el equipo de Latinoamérica se ha enfocado principalmente en el desarrollo en México”, comentó Sergio Pérez Torreslara, director de suministros estratégicos para América Latina de Honeywell Aerospace LATAM.

Precisó que en México cuentan con dos plantas de manufactura, una en la ciudad de Chihuahua y la otra en Mexicali: “Estas dos plantas son surtidas por proveedores a escala mundial. Actualmente, en México contamos con 18 proveedores, que surten más de 1,200 partes hasta el momento”.

Indicó que el desarrollo del contenido local ha sido un tema clave para la empresa en los últimos veinte años y que se ha mostrado un crecimiento en la integración con las plantas en México. “Podemos decir que hasta 2021 estábamos con un poquito menos del 10 % de integración nacional. Hemos hecho un esfuerzo bastante grande en los últimos años para incrementar este porcentaje, pero la situación de la pandemia nos hizo aplazar algunos proyectos. Nuestro plan a futuro es poder llegar a cerca del 40 % de integración nacional en las dos plantas que tenemos en México”, comentó el directivo.

Pérez Torreslara añadió que para el desarrollo de la proveeduría se basan en tener proveedores totalmente integrados en la cadena de valor, desde materias primas hasta ensambles de alto valor.

Para ello, la empresa se ha enfocado en cuatro puntos importantes: desarrollo de proveeduría de procesos especiales; desarrollo y búsqueda proveedores; proveedores que están desarrollados en el área automotriz, así como desarrollo de proveedores outsourcing de operación estratégica.

Pérez Torreslara indicó que de 2017 a la fecha se han estado enfocado en diferentes regiones del país, tales como Baja California, Sonora, Chihuahua, el Noreste y El Bajío.

“Son regiones que hemos visto como mayor oportunidad de crecimiento para la proveeduría. Hemos tenido ya acercamientos con bastantes empresas en diferentes tipos de productos como fundición, mecanizados, laminados, ensambles electromecánicos, componentes de plástico y de composites, forjas y en general componentes electrónicos”, indicó el directivo.

Las dos áreas en las que Honeywell busca proveeduría en México y en Latinoamérica son tecnología y commodities.

En el caso de tecnología, la empresa busca proveedores que puedan tener capacidades en soldaduras y ensambles complejos de manufactura; prototipos rápidos con tecnología de inteligencia artificial y con impresión 3D; maquinaria de tres a cinco ejes; procesos especiales de pintura, recubrimientos, procesos químicos y de tratamientos técnicos; componentes para ensamble de pruebas y componentes como tableros, ensambles electrónicos, cables y arneses, entre otros.

En el caso de commodities, la empresa busca proveedores que puedan tener capacidades en castings; forja cerrada y abierta; componentes electrónicos como conectores, cables y arneses, antenas, ensambles con circuitos y displays (también en esta área de desarrollo busca proveeduría en México); sheet metal y ensambles complejos; maquinados complejos.

CONTENIDO RELACIONADO

-

CONALEP Aeronáutico inició ciclo escolar en Querétaro

Este plantel aeronáutico ofrece las carreras de Mecatrónica, Mantenimiento de Motores y Planeadores, así como Laministería y Recubrimiento de Aeronaves.

-

COVID-19: INEGI revela impacto sobre actividad económica y mercado laboral en México

De las empresas mexicanas incluidas en el estudio (ECOVID-IE), poco más de la mitad implementaron paros técnicos como medida de prevención, 93.2 % registró al menos un tipo de afectación y la mayoría priorizó el no despido de personal sobre la reducción de remuneraciones y/o prestaciones.

-

Un vistazo a las principales industrias en 2019

Industrias como la automotriz, aeroespacial y de moldes tendrán diferentes retos y oportunidades durante 2019.