¿Qué tipo de máquinas se están comprando en México?

Durante los últimos 10 años, el constante crecimiento de la industria manufacturera en México se ha reflejado en un mayor consumo de máquinas-herramienta. Aquí presentamos una recapitulación del tipo de máquinas que se están adquiriendo.

Con el fin de tener un panorama sobre las tendencias de compra de máquinas-herramienta en México, consultamos a los 10 proveedores más importantes de máquinas y equipos del país. Más que tener el número de máquinas vendidas, nuestro objetivo es mostrar la tecnología que se está usando en el país para el mecanizado y la manufactura de piezas metálicas.

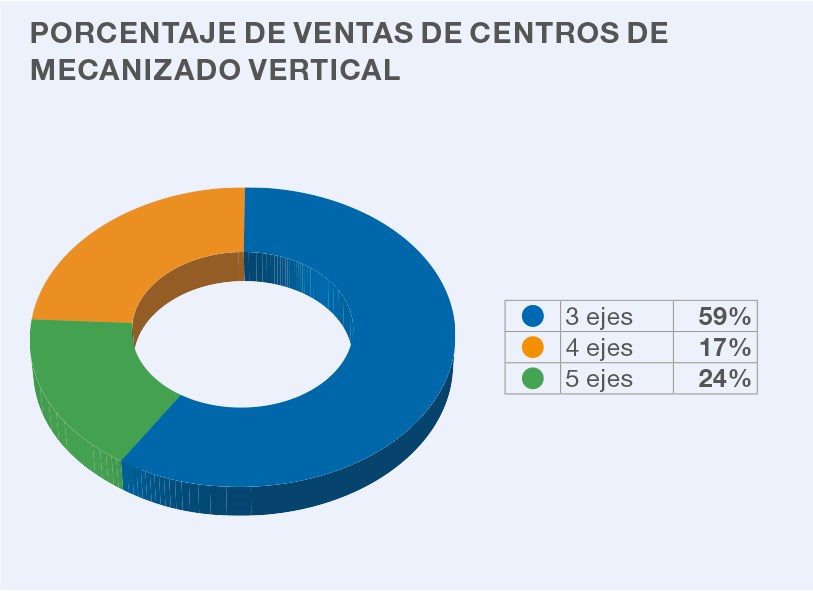

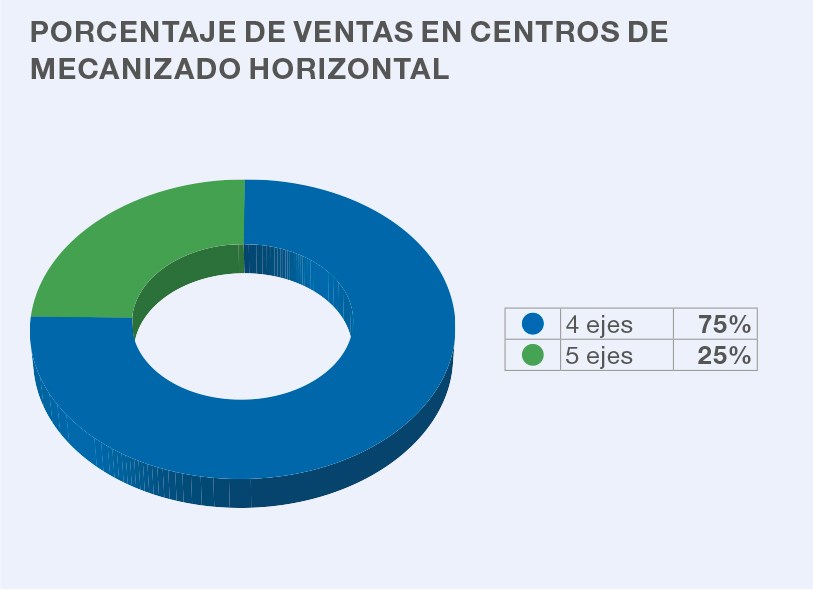

De acuerdo con las respuestas obtenidas, en cuanto a centros de mecanizado vertical, los de 3 ejes son los más vendidos con 59%, seguidos por los de 5 ejes con 24% y los de 4 ejes con 17%. Por su parte, los centros de mecanizado horizontal más vendidos en el país son los de 4 ejes con 75% seguidos por los de 5 ejes con 25%.

Contenido destacado

En lo que se refiere a centros de torneado y tornos, los más vendidos son los de menos de 400 mm de volteo con 42%, seguidos por los de más de 400 mm con 31%. En el tercer lugar se ubican los tornos con bar feeder con 17% y, en cuarto puesto, están los centros de tornado con herramientas vivas con 10%.

Según el reporte de nuestro Departamento de Gardner Research, el consumo global de máquinas-herramientas en 2015 fue de US$79,100 millones, 11.8% ó US$10,600 millones menos que el año anterior. El continente asiático fue responsable por más de 60% de esa caída global, ya que en 2015 el consumo bajó US$6,700 millones ó 13% a US$45,500 millones. Ese año, Europa consumió US$21,100 millones en máquinas-herramienta, una caída de US$2,200 millones ó 9.3%, en tanto que Norte América consumió US$10,800 millones, 11.2% menos que en 2014. Sudamérica también bajó 24.9%, y África subió 7.8% en 2015, pero estas dos últimas regiones son responsables por una cantidad insignificante del consumo global.

De los 28 países europeos considerados en el estudio, 15 mostraron aumento del consumo en 2015 comparado con 2011, pero el grueso del mercado de máquinas-herramienta en Europa ha mantenido el consumo total de la región relativamente sin cambios desde 2011. Esto es cierto pese a la caída en Alemania, que es el tercer mayor consumidor de máquinas-herramienta. De los países que han visto aumentos del consumo desde 2011, la mayoría son países periféricos (como Dinamarca, Portugal, Grecia, España e Irlanda) o de Europa Oriental (como Bulgaria, República Checa, Hungría y Polonia).

Estas comparaciones de cifras de 2011 con las de 2015 muestran a Asia en caída y a Europa sin cambios, pero muestran a la tercera región principal consumidora de máquinas-herramienta, América del Norte, en ascenso. Este aumento tuvo lugar pese a que el consumo de máquinas-herramienta cayó casi 5% en Estados Unidos y cerca de 15% en Canadá en ese período de cuatro años. La explicación de esto es que México compensó con creces la caída en los otros dos países. La demanda de México de máquinas-herramienta en 2015 subió 50% comparado con 2011, y ha superado US$2,000 millones en tres de los cuatro años. Es uno de los apenas dos países del estudio general (el otro es Vietnam) que en 2015 mostró sus niveles históricos más altos de compra de máquinas-herramienta, que lo llevó al puesto del séptimo mayor consumidor del mundo, lugar que conservó en 2016 con US$2,343 millones.

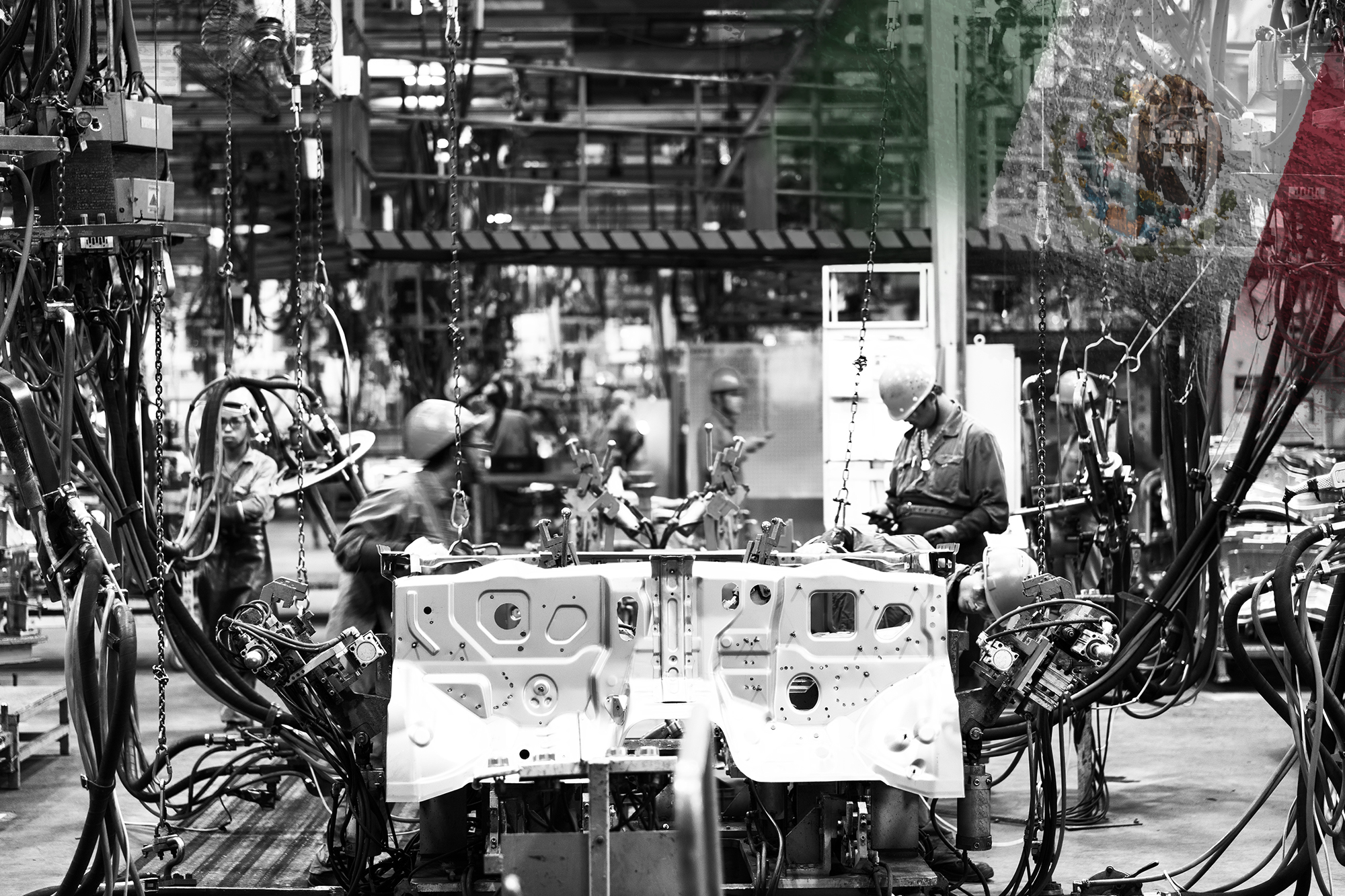

Actualmente, con el constante desarrollo que han tenido industrias como la automotriz, aeroespacial, energía, minería, moldes, médica, electrodomésticos y manufactura en general en México, la importancia de las máquinas-herramienta se ha vuelto un tema muy importante.

Al respecto, el presidente de bienes de capital de la Cámara Nacional de la Industria de la Transformación (Canacintra), Víctor Manuel Vázquez, reconoció que, ante los retos de la coyuntura actual, el sector industrial debe adaptarse a la innovación operativa para conservar su competitividad. “Hoy en día, tenemos a nuestro alcance lo más avanzado en maquinaria para hacer a nuestras empresas más competitivas. Las empresas que invierten en México ven en el país oportunidades, pero también el talento para aprovechar la maquinaria de última generación en sus diferentes industrias”, señaló.

En ello coincide Ramón Brambilia, presidente de la Asociación Mexicana de Distribuidores de Maquinaria (AMDM), quien señala que México se está industrializando de forma consistente y está tomando un lugar destacado en el grupo de países de líderes manufactureros. En el país la importación de equipos ha venido incrementándose de manera importante, logrando que las empresas nacionales tengan acceso a máquinas-herramienta de última generación.

De acuerdo con información de Hannover Fairs México, subsidiaria de Deutsche Messe AG, empresa organizadora de ferias especializadas en los sectores de bienes de capital, recursos humanos y bienes de consumo, México es el sexto mercado de máquinas-herramienta más grande del mundo. Cabe mencionar que México importa máquinas-herramienta, principalmente de Estados Unidos, Japón, Alemania, China y España. Las importaciones de países como Taiwán y Corea del sur, también se han destacado en los últimos años.

Qué tipos de máquinas-herramienta se importan

Algunos de los rubros de máquinas-herramienta más destacados que México importó durante el primer semestre del año, de acuerdo con el Sistema de Información Arancelaría Vía Internet (SIAVI), incluyen los “centros de mecanizado”, que totalizaron 1,300, provenientes principalmente de Estados Unidos, Alemania, Japón, Corea y Taiwán.

En cuanto a “máquinas de puesto fijo”, también durante el primer semestre del año, México importó 8 equipos, principalmente de Estados Unidos, Canadá, Alemania, España, Japón y Taiwán. En cuanto a las “máquinas de puesto múltiple”, México importó 57 unidades, principalmente de Estados Unidos, Suiza, China y Japón.

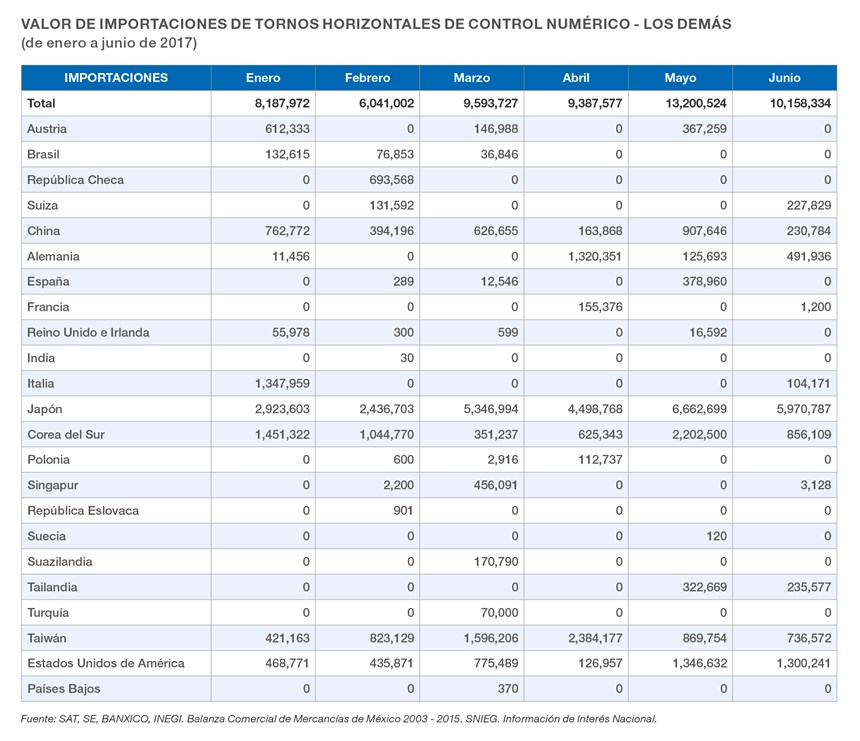

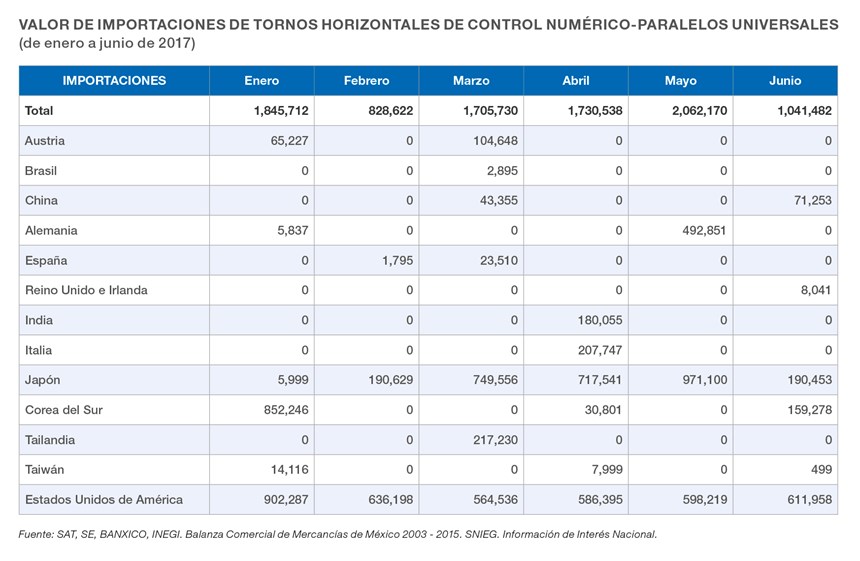

En cuanto a “tornos horizontales de control numérico”, durante el primer semestre del año México importó 945 unidades, principalmente de Estados Unidos, Japón, Taiwán, Corea del sur, China, Alemania, Austria, Reino Unido, España y Suiza.

En el rubro de “los demás tornos horizontales”, el SIAVI refiere que, durante el primer semestre del año, México importó 1,563 unidades, principalmente de Estados Unidos, China, Taiwán, Corea del Sur, India, España, Austria, Canadá y Brasil.

En cuanto a las “unidades de mecanizado de correderas” (fresadoras, fileteadoras o roscadoras machueladoras) México importó 301 equipos, principalmente de Estados Unidos, Taiwán, Japón, Alemania, China, Hong Kong.

En el rubro de las “demás máquinas de taladrar CNC”, México importó 92 unidades, principalmente de China, Estados Unidos, Taiwán, Japón, Alemania y Corea del Sur, también durante el primer semestre.

El SIAVI detalla que en cuanto al rubro “las demás escariadoras-fresadoras CNC” se importaron 24 unidades, principalmente de Estados Unidos, Corea del Sur, Alemania y Japón.

En cuanto a las “máquinas de fresar de consola CNC”, México importó 85 unidades, principalmente de Estados Unidos, China, Taiwán y Austria, durante los primeros seis meses del año. Respecto al rubro “las demás máquinas de fresar de consola”, México importó 380 unidades principalmente de Taiwán, Estados Unidos, China y España.

Para el rubro las “demás máquinas de fresar CNC”, México importó 9,249, principalmente de China, Estados Unidos, Alemania, Reino Unido, Taiwán, Japón, Corea del Sur, también durante el primer semestre del año.

Otro rubro destacado es las “demás máquinas de fresar”, de las cuales México importó 1,133 unidades principalmente de China, Estados Unidos, Taiwán, Italia, Reino Unido, España, Alemania, Japón y Turquía.

Lo que opinan los proveedores y el sector industrial

De acuerdo con el Jesús Calderón, Presidente del Instituto Queretano de Herramentales, en México ya se puede hacer manufactura avanzada, donde ya se trabaja con aceros con alta dureza en centros de mecanizado de alta velocidad y con herramientas especiales. “Las máquinas-herramienta de última generación van a hacer más competitivas a nuestras empresas y eso le va a dar un foco mucho más amplio a los nuevos empresarios que busquen entrar al negocio”, indicó.

Según Eduardo Medrano, Presidente de Single Source Technologies México, “el mercado local expresa total interés en el valor de integrar Industria 4.0, y se espera que en un corto plazo se inicie la implementación en cascada desde los OEM hacia su cadena de proveedores. Además, la manufactura aditiva irá tomando mayor relevancia en la manufactura, generando así oportunidades de complementariedad donde la manufactura sustractiva podría dejar de ser competitiva”.

Para Edmundo Moreno, Gerente General de Mazak México, el mayor reto es la implementación de tecnología de información interfasada a los equipos de manufactura y procesos productivos para la recolección de los parámetros operativos con los que se pueda medir eficiencias y productividad, respaldados por un sistema de firewall de absoluta seguridad. Y, sobre esta base, la industria local se muestra interesada una vez que entienden el contexto y los beneficios, de tal manera que vemos como ya empiezan a colocarlo en sus presupuestos venideros para entrar a este esquema”. En cuanto a la manufactura aditiva, Edmundo Moreno piensa que definitivamente es un gran complemento a la fabricación tradicional (substractiva o de corte y formación de materiales), y que esta tecnología de adición de materiales seguirá creciendo en función de probar la durabilidad y eficiencia en el trabajo real de las piezas y mecanismos que se produzcan con esta tecnología”.

De acuerdo con Roberto Jacobus, propietario y director de Industrias Viwa, “veo a la industria automotriz como demandante de cantidad y variedad de tecnologías por algunos factores: la continua búsqueda de reducción de costos, mayor exigencia de calidad, ciclos de producto más rápidos. Además, la industria automotriz emplea piezas de distintos materiales y procesos de fabricación, por lo que la adopción de tecnologías abarca más allá del sector metalmecánico; es el caso de algunos fabricantes del sector calzado que han incursionado en el sector automotriz. Por su madurez, la industria automotriz mexicana ya no compite únicamente por mano de obra barata, sino también por otras actividades de mayor valor agregado como diseño/desarrollo, que a su vez absorben más tecnología. He visto un mayor uso de máquinas de medición, software más poderoso de diseño y de análisis (llenado de moldes, por ejemplo), marcado y corte láser, adopción de mecanizado en 5 ejes, equipos de manufactura aditiva, entre otros”.

Por su parte, Manuel Mejía, Gerente Nacional de Ventas de TT CNC Machinery, México está a la altura, tecnológicamente, de los países más importantes del mundo. “Hoy México está en el top ten de los consumidores de máquinas-herramienta y, evidentemente, todo esto ha sido impulsado por la industria automotriz. A raíz de que se firmó el TLCAN, esto empezó a crecer de una manera que antes no imaginábamos. Por ejemplo, el nivel de ventas del Grupo Hi-Tec, antes de la firma del TLCAN, vendíamos una cantidad de máquinas al año que no excedían los dos dígitos, y ya eran años muy buenos. El año pasado, Grupo Hi-Tec, con todas sus empresas, vendió 1,000 máquinas en México. Eso te da una idea de la importancia del TLCAN, y la llegada de empresas al país en los últimos años, principalmente del sector automotriz”, indicó el ejecutivo. Agregó que, particularmente la manufactura de componentes de motores y de transmisiones son las más importantes para el rubro de máquinas-herramienta. Y detalló que el hecho de que las principales empresas del sector automotriz se hayan ubicado en el Bajío ha significado el crecimiento en el consumo de máquinas y equipos en la región. “Y todavía nuestro mercado tiene para crecer mucho más”, indicó Mejía.

Según, Daniel Martínez, Director de Ventas y Soporte Técnico de YG-1 Tools México, dijo que en el país la industria automotriz tiene una necesidad puntual en materia de máquinas-herramienta: los tiempos de entrega. “El proceso de manufactura de una herramienta tiene un tiempo de desarrollo –y tengo que decir que muchas de las herramientas que están involucradas en la manufactura de un monoblock o de una cabeza no son estándar sino herramientas especiales— y los tiempos de entrega para la industria automotriz son críticos. Entonces, que una compañía pueda desarrollar un canal de proveeduría donde los tiempos de entrega sean muy cortos, ayuda por supuesto a reducir los activos en términos de stock, y tener la herramienta precisa en tiempo”, indicó Martínez. El especialista agregó que es necesario contar con personal calificado en el proceso de selección de las máquinas-herramienta, por lo que destacó la importancia de capacitar al talento humano en el manejo de estos equipos.

Por su parte, César Mendoza, Gerente de Ventas de Lyndex Nikken México, indicó que generalmente cuando se adquiere una máquina se busca que sea lo último en tecnología, o que la herramienta de corte sea la mejor, que cumpla con una cierta cantidad de piezas y que no se desgaste. “Siempre vemos esos dos lados: la máquina y la herramienta, pero en medio siempre hay algo que es lo que sujeta la herramienta con la máquina, o lo que sujeta la pieza de trabajo en la máquina. Si tú tienes una máquina muy rígida con muy buenas características, o una herramienta de corte muy buena, de última tecnología, pero si no están conectadas correctamente, no se podrá obtener el beneficio que se espera”, detalló Mendoza.

De otro lado, Arturo Martínez, Gerente de Operaciones de Simsa de México, dijo que el servicio al cliente es también un aspecto clave en el mercado de máquinas-herramienta: “tener soporte y servicio en el mismo país es importante para los clientes. Así se puede tener acceso rápido a la máquina y todo lo que conlleva el servicio y vida útil de la máquina”.

La Industria 4.0 y el Internet de las Cosas

México también empieza a ingresar en las nuevas tendencias de la industria para crear un nuevo estilo de trabajo y de hacer las cosas de manera más eficiente. Se trata del concepto Industria 4.0 donde, precisamente, se combinan los entornos físico, virtual, de IT y cibersistemas para ayudar a crear un nuevo ambiente de trabajo de productividad integrada entre el trabajador y la máquina. El otro concepto clave de la tendencia que está cambiando la manera de pensar y desarrollar la industria es el Internet de las Cosas (IoT – Internet of Things, por su sigla en inglés), entendido como la conectividad de los dispositivos inteligentes por la cual los objetos pueden detectarse el uno al otro y comunicarse, cambiando así cómo, dónde y quién toma las decisiones de nuestro mundo físico.

Hemos llegado a un punto de no retorno, donde el Internet y la capacidad de conectividad que nos brindan los teléfonos celulares, las tablets, las computadoras y los comandos electrónicos de las máquinas están haciendo que los talleres y las plantas de manufactura empiecen a usar los beneficios de esa interconectividad para aplicarlos en sus procesos de producción. Es así como los fabricantes de máquinas-herramienta están teniendo en cuenta estos conceptos para aplicarlos en sus equipos, con nuevas funciones y aplicaciones que permiten la interconectividad de sus máquinas como un todo en cualquier ambiente de taller o de planta de producción, tal como se vio en los últimos lanzamientos de la feria EMO Hanover el pasado mes de septiembre.

En este sentido, Rodrigo Castañeda, Vicepresidente Nacional de Innovación, Desarrollo de Ciencia y Tecnología de CANACINTRA, refirió que la Industria 4.0 representa para México una gran oportunidad de desarrollo. Por su parte, Guillermo Fernández, Director Ejecutivo de FUMEC, dijo que la Industria 4.0 puede representar un fuerte impacto en la productividad e innovación de las Pymes en México, ya que resuelve la necesidad de ajustarse continuamente a los productos cambiantes y procesos de fabricación mejorados, así como para incorporar mejores sistemas de monitoreo y control, lo que reduce tiempos, costos y hace a las empresas más competitivas.

A su vez, Carlos Meneses, Coordinador de Manufactura Inteligente y Automotriz de FUMEC, dijo que la manufactura inteligente ha ayudado a las Pymes en sus desarrollos de producción, y con el uso de sistemas avanzados de modelado y simulación, usando métodos de cómputo de alto desempeño, se han logrado reducir tiempos y costos de diseño y fabricación entre 20 y 30 por ciento. “Probar nuevas ideas en un mundo simulado y desarrollar mejores productos y procesos a menor costo, son ventajas de la Industria 4.0”, refirió Meneses. Finalmente, Guillermina Avendaño, Coordinadora de Microsistemas y Electrónica Avanzada de FUMEC, dijo que para el próximo año el 30% de la implementación en robótica estará enfocada en máquinas colaborativas inteligentes que serán tres veces más rápidas que los robots actuales.

Cabe destacar que en 2018 México será el país de honor de la Feria Hanover, el evento industrial más importante del mundo, lo que lo convierte en el primer país latinoamericano con esta distinción. En dicho evento, que pretende llevar una delegación de más de 100 empresas mexicanas, el país buscará difundir sus fortalezas en materia de Industria 4.0 y manufactura de alta tecnología, especialmente.

CONTENIDO RELACIONADO

-

Fabricantes de máquinas-herramienta responden a los desafíos de la Economía Circular

Desde disminuir el consumo energético en la fase de uso, hasta ofrecer máquinas-herramienta de larga duración y con posibilidades de actualización, son algunos de los aportes del sector para preservar el medio ambiente.

-

Grupo Hi-Tec presentó su nueva línea Omnitec

En su showroom de Tlalnepantla, Grupo Hi-Tec realizó la presentación de su nueva línea Omnitec con la que busca complementar su portafolio de productos.

-

Su taller de mecanizado puede ser eficiente y sustentable al mismo tiempo

No solo se trata de garantizar un menor consumo energético, si no de ahorrar en tiempos de fabricación, en materiales y en espacio en el taller. Todo lo que le ayude a incrementar el ROI es sostenible y esto lo han entendido los proveedores de máquinas, herramientas, sistemas de sujeción e insumos.

.jpg;width=70;height=70;mode=crop)